Ежегодно мы лицезреем представление «повышение потолка госдолга США». Несмотря на известную концовку и затасканный сюжет, весь мир с придыханием смотрит на это действо в ожидании «а вдруг…». Ведь рано или поздно столько сколько хочется занять будет просто негде, всем известно, что Земля имеет форму глобуса, а значит материальные ресурсы человечества конечны. В связи с этим возникает несколько вопросов: сколько США хотят занять в будущем, кто и столько им может дать, какова платёжеспособность заемщика и как следствие – когда же наступит момент невозможности расплаты по долгам. Ответы на эти вопросы требуют специализированного изучения, тем не менее, в рамках этой заметки постараемся данные вопросы затронуть и формально-статистически посмотреть на доступные числа. Статистика по госдолгу США общедоступна.

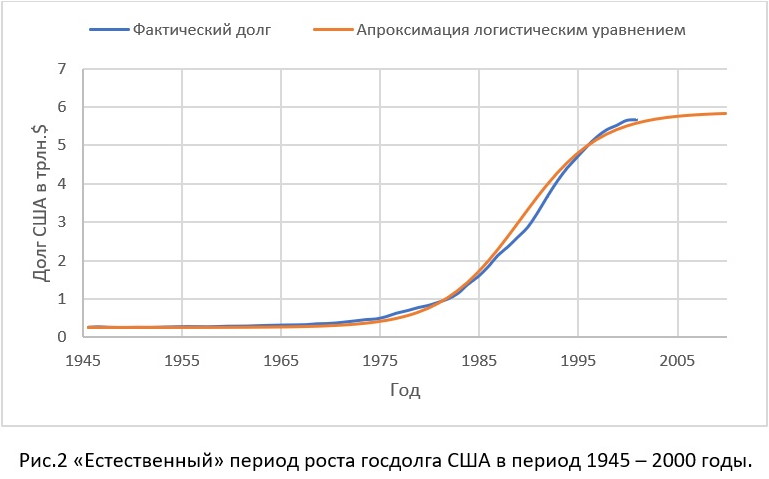

Данные до 1945г. можно исключить из рассмотрения. Оставшийся временной период разделим на два участка: 1945-2000 гг., 2001-2023гг.

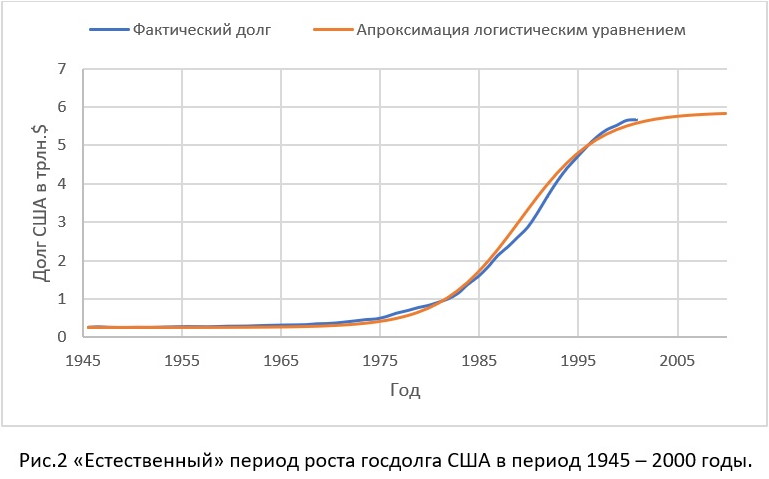

Первый рассматриваемый период 1945–2000 гг. можно описать с помощью логистического уравнения, которое изначально использовалось для изучения закономерностей развития популяции. На рис.2 представлено сравнение фактического роста долговых обязательств США и их аппроксимация уравнением с параметрами: коэффициент скорости роста R=0.25, емкость среды K=5.6 [трлн.$]. Иными словами, в этом периоде рост долга можно рассматривать как естественный процесс, существовала возможность наращивания и были добровольные желающие, готовые в этот долг вкладываться.

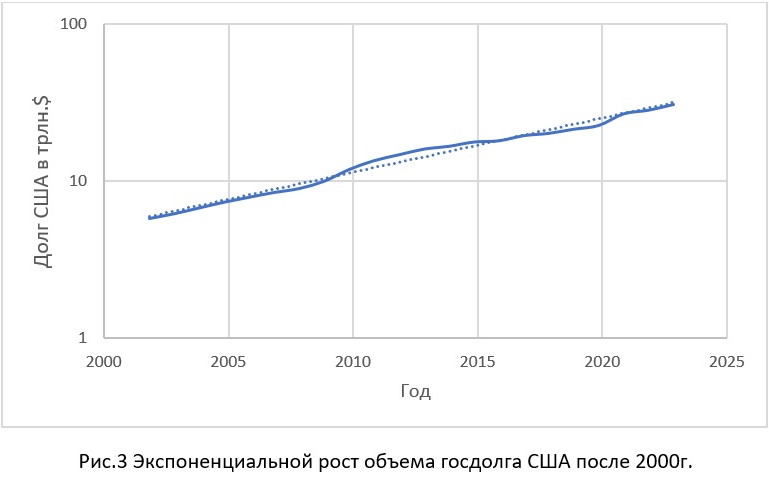

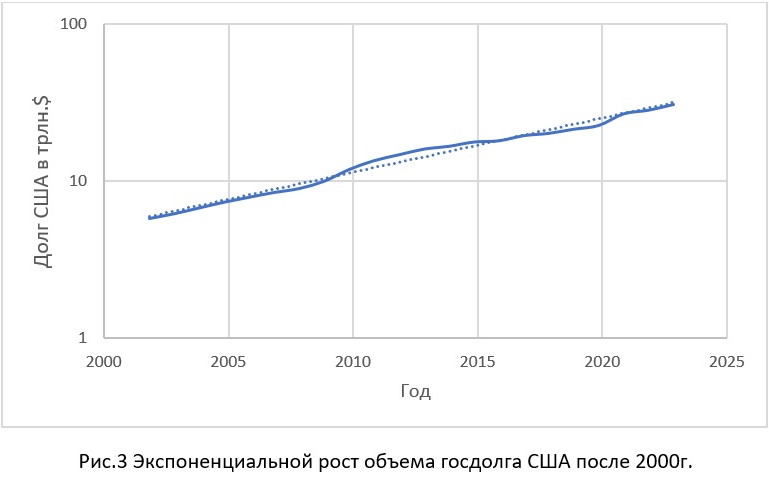

Во втором рассматриваемом периоде, который условно начался с 2001г. и продолжается по наше время, рост долга хорошо описывается экспоненциальной зависимостью (см. рис.3). Если такая тенденция будут сохранена, то к 2025г. прогноз долга составит уже 36.7 трлн.$, что на 8.4 трлн.$ больше значений 2023г. и соответствует объему всей доходной части бюджета США за 2022г.

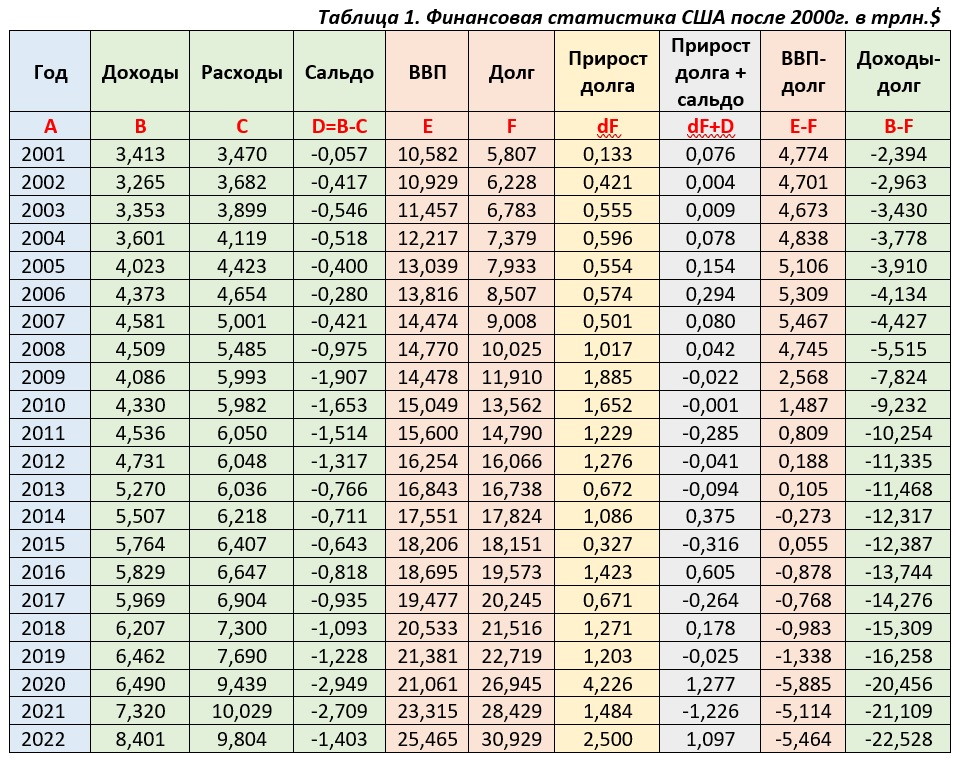

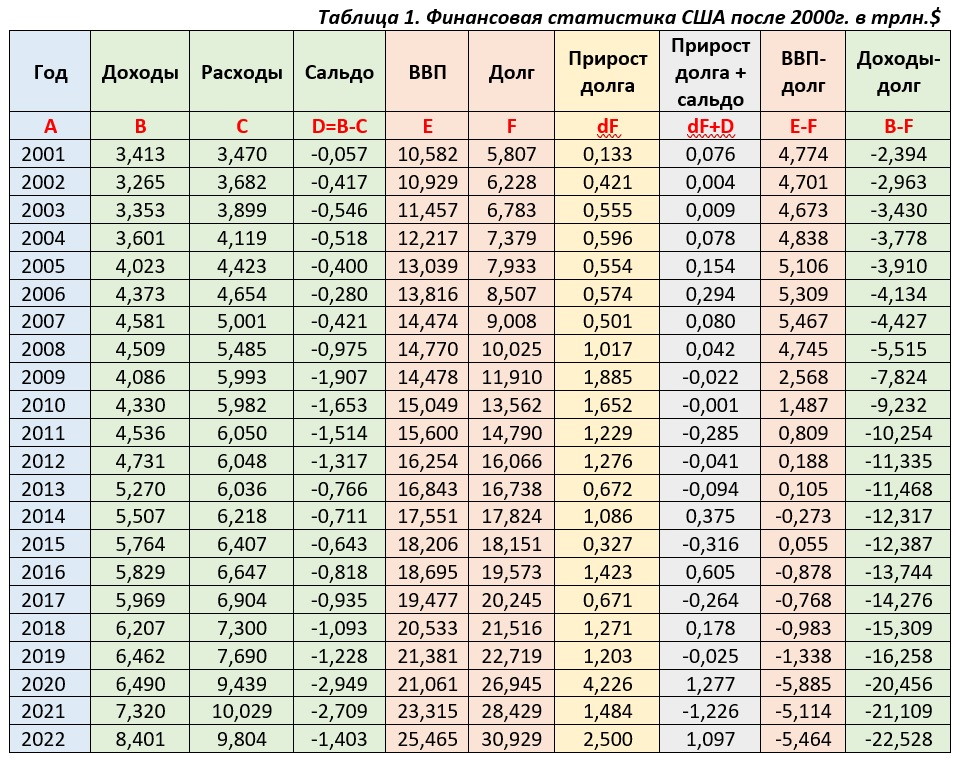

Этот период представляет наибольший интерес, поэтому рассмотрим его более детально. Для этого возьмем данные о ВВП США, см. Таблицу 1.

Из таблицы 1 следует, что за последние 20 лет расходы бюджета США всегда были больше доходов (столбец «D»). При этом, разница постепенно увеличивается, и к 2025г. дефицит бюджета может составлять около 2$ трлн. Покрывают эту недостачу заимствованием, которое в таблице №1 представлено в столбце «dF», который является производным от данных столбца «F» и представляет собой разницу долга текущего и прошлого года. Долг возникает в результате необходимости компенсации отрицательного сальдо бюджета, на рис.4 представлен график суммы столбца «D» и «dF» от времени, которые демонстрирует насколько успешно недостача перекрывается привлекаемыми средствами.

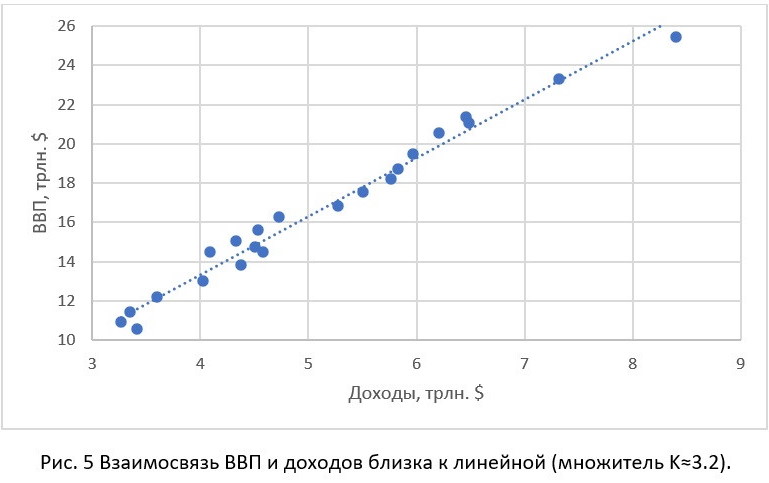

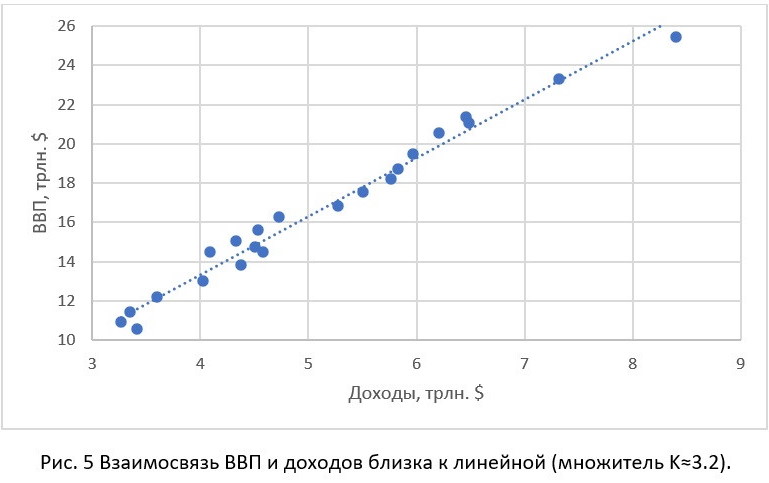

Данный график (рис.4) примечателен не значениями, а характером поведения. Из относительно стабильного состояния в прошлом, после 2010г. в системе проявляются значительные дисбалансы, амплитуда которых со временем увеличивается. Такое поведение характерно для системы управления с неустойчивой обратной связью. Сравнивая уровень дохода бюджета относительно объема ВВП, выявляется практически линейная зависимость (см. рис.5), из которой следует, что на один доллар дохода бюджета необходимо три доллара ВВП.

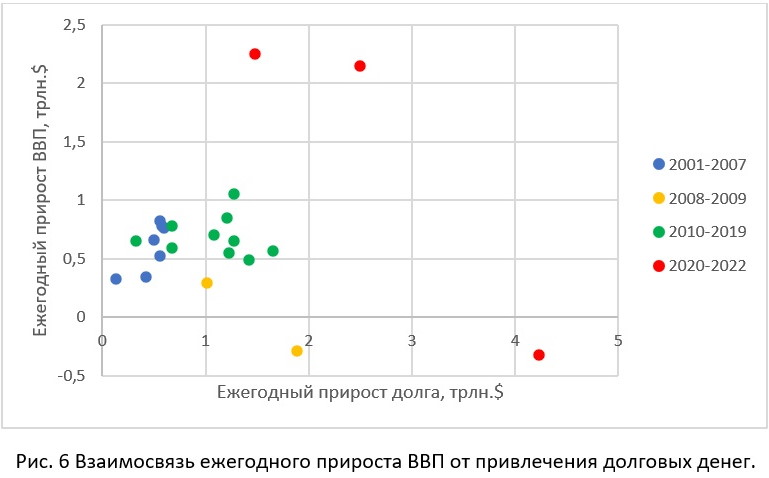

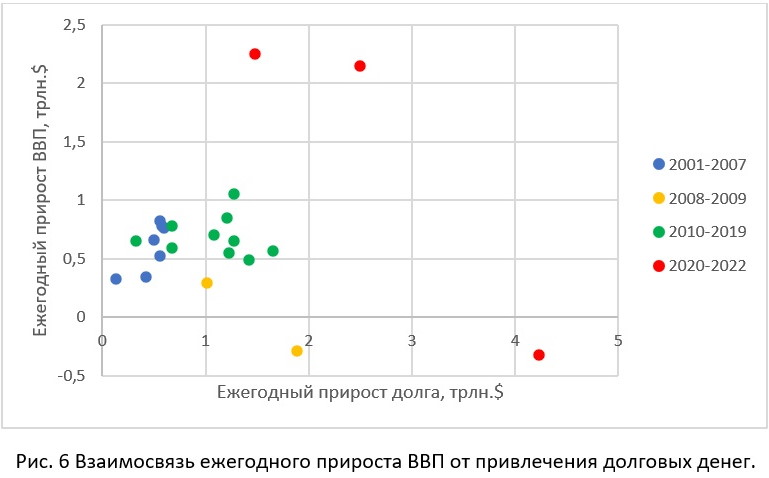

При этом, зависимость прироста ВВП от привлекаемых заимствований явно не прослеживается. Рассматриваемый период 2000 – 2022 гг. на рис.6 разделен на:

• докризисные 2001-2007 гг., где каждый доллар заимствований примерно приносил один доллар ВВП;

• кризисные 2008-2009 гг. с низким (2008г.) и даже отрицательным (2009г.) показателем прироста ВВП от вложенного долгового доллара;

• период условного восстановления 2010-2019 гг., где один доллар долга давал только 50 центов прироста ВВП;

• наше время (2020…) которое характеризуются аномальными значениями.

Эти же данные, в нормированном виде, представлены на рис.7. После 2008г., только в 2015, 2017 и 2021 годах коэффициент отдачи был больше единицы и привлечение долга положительно сказались на росте ВВП.

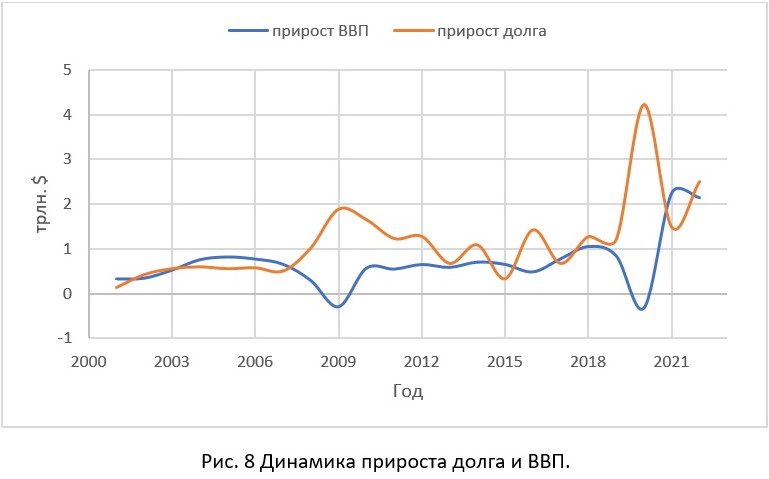

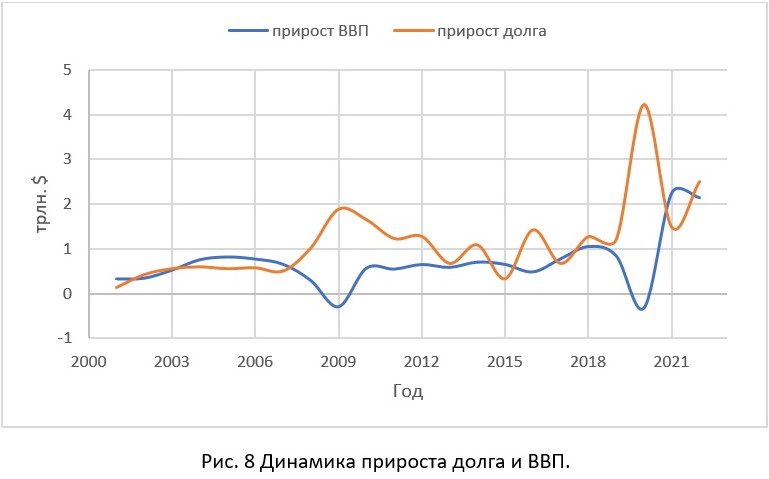

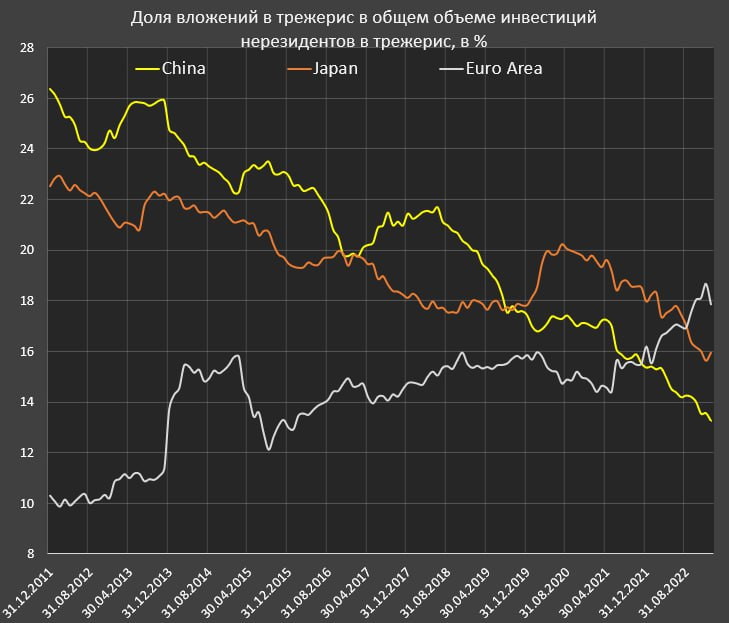

Графики на рис.8 демонстрирует, что в 2009г. и 2020г. резкий спад ВВП пытались компенсировать ростом долговых обязательств. При этом, в целом, значения прироста ВВП близки к значениям прироста долга что позволяет предположить их взаимосвязь. Таким образом, возможность внешнего заимствования напрямую влияет на рост ВВП и поддерживает его. Однако, после 2008г. вложенный в экономику доллар все менее эффективно превращается в положительные показатели роста ВВП. Дополнительным тревожным сигналом является увеличение амплитуды рассогласования долга и ВВП в 2020г по сравнению с 2008 годами. Нынешний 2023 год примечателен очередной встряской экономики, произошли банкротства ряда больших банков и этот год может также стать неблагоприятным для ВВП США. Исходя из сложившейся исторической практики, это повлечет необходимость привлечения сопоставимого объема внешних капиталов. Если объем привлекаемых заимствований превысит показатели 2020г. это будет косвенным подтверждением разбалансировки финансовой системы США. Кроме желания взять в долг существует другой важный фактор, а способен ли кто выделить нужный объем средств. В прошлые разы деньги были успешно привлечены, но с каждым годом требуемый объем увеличивался. Данный аспект нуждается в отдельном детальном изучении, приведем лишь график представленный на рис. 10 (интернет источник: https://t.me/spydell_finance/3269).

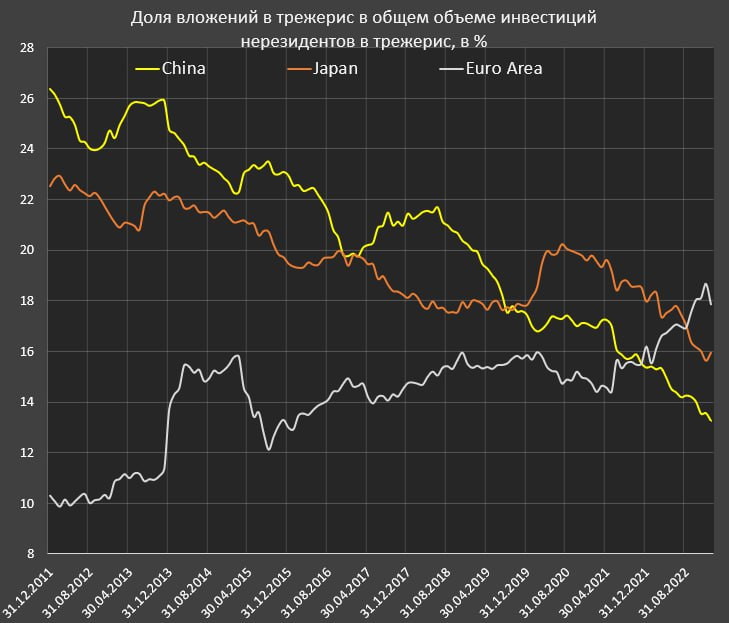

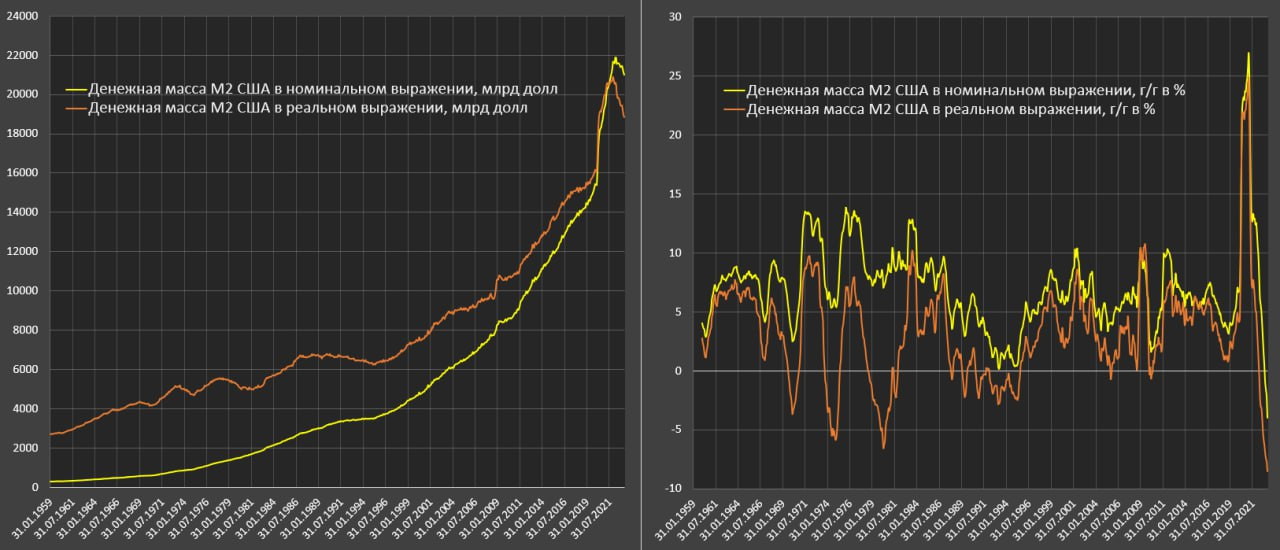

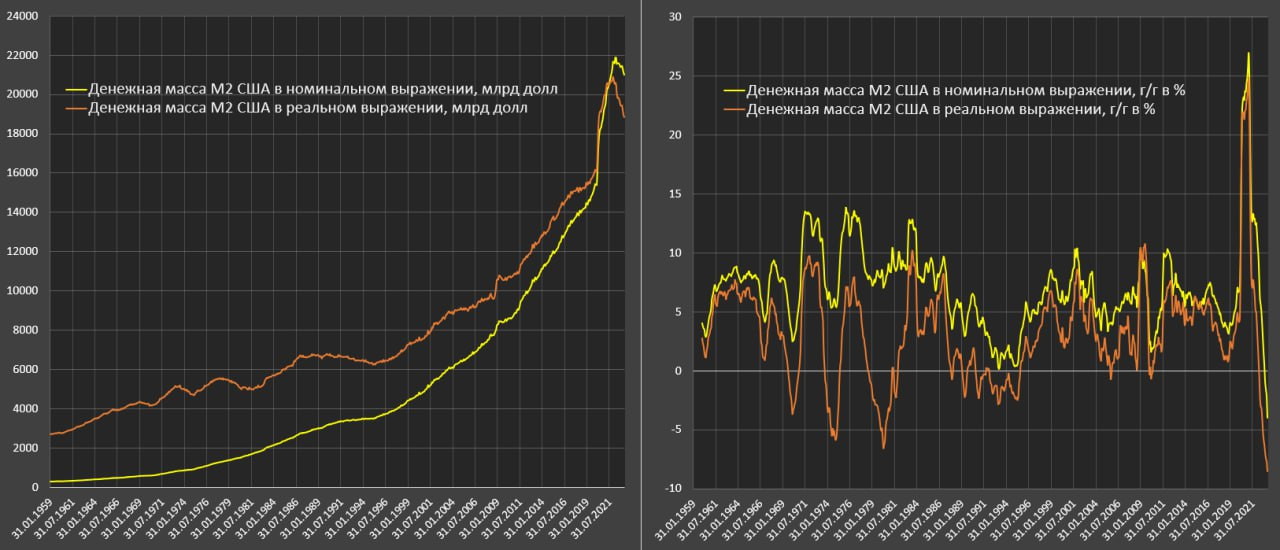

Рис. 10 Динамика вложений в госдолг США наиболее значимыми кредиторами. Основными покупателями трежерис является Еврозона, Великобритания, Австралия и Канада которые на середину 2022г. в совокупности обладали 40% от всего наличного объема (https://ticdata.treasury.gov/resource-center/data-chart-center/tic/Documents/mfh.txt). При этом, другие держатели от них избавляются. В совокупности, это может говорить о перераспределении данных бумаг с нулевой итоговой суммой. Как видим, есть ряд стран, которые поддерживают США и ряд, которые избавляются от долговых обязательств США. Расчеты показывают, что в 2023г. США необходимо привлечь порядка 2 трлн.$, что составляет 26% от ныне существующего объема трежерис. С учетом текущей необходимости выкупа сбрасываемых Китаем и другими странами обязательств, экономического спада основных покупателей из Еврозоны и Великобритании, будет ли найден необходимый объем для выкупа нового пакета– узнаем в ближайшие месяцы. Однако, с учетом тенденции к росту амплитуд предыдущих дисбалансов между объемом ВВП и приростом долга (2008г. и 2020г.), вполне вероятен сценарий, когда потолок госдолга в 2023г. будет драматически поднят, но требуемого числа желающих для их выкупа может и не найтись, т.к. свободные резервы уже истрачены ранее. В качестве дополнения, на рис. 11 (интернет источник: https://t.me/spydell_finance/3267) представлены данные по динамике изменения объема денежной массы в США. Слом роста в 2021г. сигнализирует о смене предыдущих трендов экономического развития.

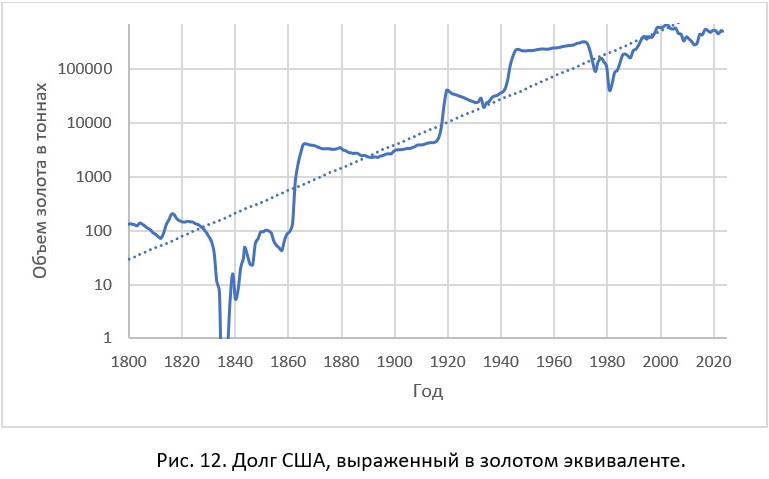

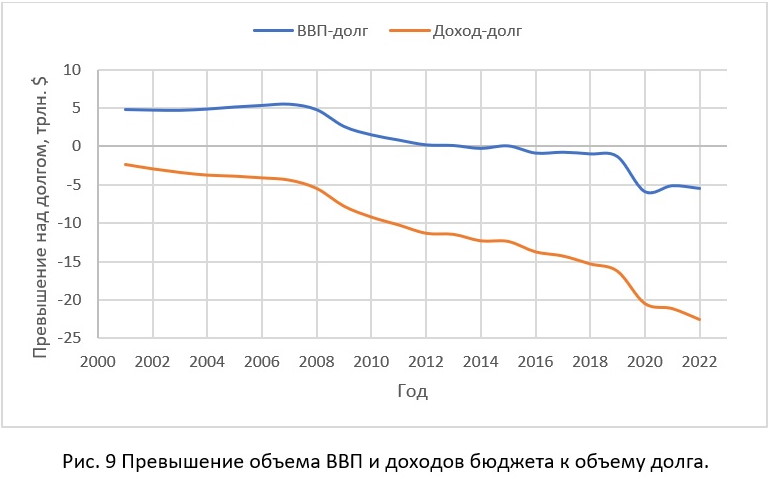

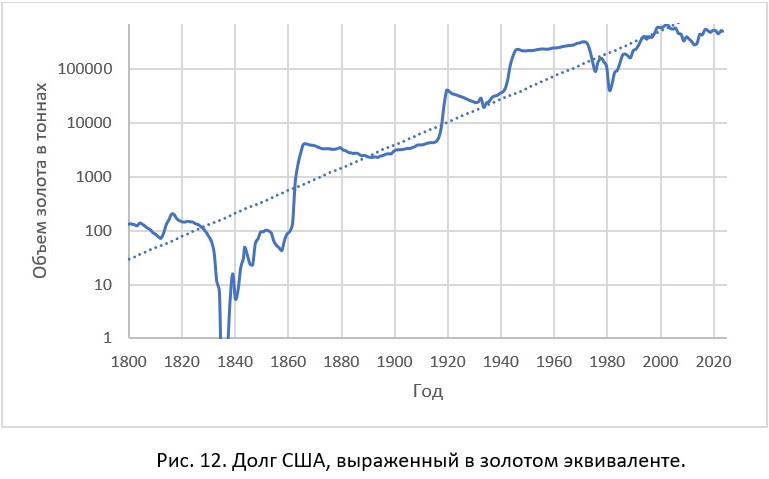

Рис. 11 Динамика изменения объема денежной массы в США. В заключение хотелось бы осветить еще один любопытный момент. До сих пор мы рассматривали доллар США как неизменную единицу. Но существует еще понятие инфляции, покупательной способности валюты и в этом свете возникает вопрос, а насколько долг США большой, не в абстрактных паках резаной бумаги, а в осязаемом материальном выражении. Исторически, золото использовали и как эквивалент денег и как товар, оно необходимо для многих технологических изделий. Связь между граммом золота и долларом известна, что позволяет использовать эти данные в качестве условного эталона. Таким образом, если пересчитать значения долга США из валюты «доллар» в тонны золота, получим результат представленный на рис.12.

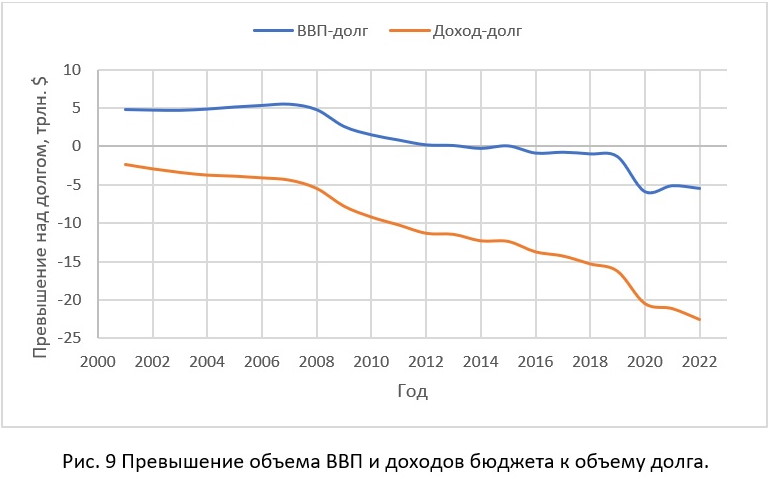

Любопытным является наличие периодов, когда объем долга в материальном выражении имеет один порядок значений. Скачкообразные переоценки долга совпадают с исторически значимыми событиями, такими как 1867г. – покупка Аляски, 1919г. – официальное окончание 1МВ, 1945г. – окончание 2МВ. Максимум долга товаров наступил в 2002г. и имел эквивалент 681тыс.т. золота. Невзирая на непрерывный рост долга в долларовом эквиваленте, фактический рост товарных обязательств США был приостановлен, по состоянию на 2023г. выражается в эквиваленте 520 тыс.т. золота (для сравнения, 2023г. всего было добыто 208тыс.т. золота https://www.gold.org/goldhub/data/how-much-gold) График на рис.12 имеет логарифмическую шкалу, фактический объем долга со временем значительно изменяется, но такое представление позволяет выделить разные периоды в экономике США и по новому взглянуть на рассматриваемый вопрос. Таким образом, можно предположить, что с точки зрения руководства США вопрос внешних заимствований не относился к особо проблемным. С помощью долгов США обеспечивали развитие экономики, надеясь успеть количество переродить в качество и при этом, фактически, не увеличивая объема своих обязательств по возврату вложенных средств. Тем не менее, исходя из рис.9, долговая нагрузка чрезмерна, после 20014г. объем долгов превысил не только доходы бюджета, но и всего объема ВВП. Самый простой путь решения – считать, что «при очень большом долге, это уже проблема кредитора» и продолжать существующую политику, т.к. любые честные попытки разрешить существующее положение дел будет очень болезненно отражаться на всей экономике США. Для многих, наблюдать за экономикой США сродни спортивному азарту. На вопрос «когда же экономика США обрушится» дается множество прогнозов и, глядя на наклонные графики их финансовой статистики, процесс действительно направлен в ту сторону. Однако, когда же именно наступит этот момент – неизвестно т.к. это не детерминированный процесс, в него активно вовлечено множество заинтересованных и динамических сил, но присутствует стойкое ощущение, что именно в это время наступает переломный момент. Пока, союзникам Вашингтона еще удается удерживать этого монстра на своих плечах. Вот только требования США неуклонно растут, а возможности его вассалов за последний год были ослаблены. В любопытное время живем… |