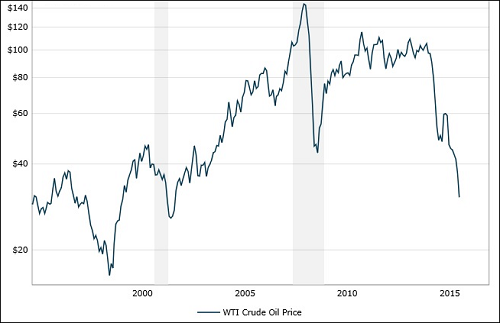

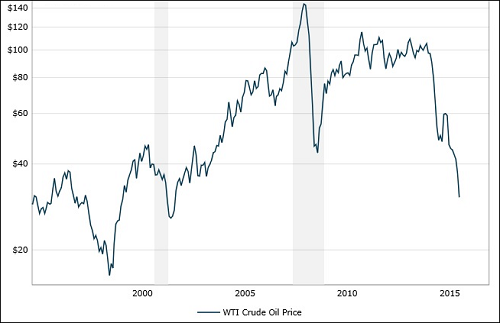

|  Цена на западно-техасскую среднюю нефть до и после кризиса 2008 года Пэм Мартинс и Расс Мартинс С июня 2008 года и до самого дна финансового краха Уолл Стрит в начале 2009 года сырая нефть на внутреннем рынке США потеряла 70% своей стоимости, понизившись с уровня более 140 долларов до минимума в 40 долларов. А затем произошла странная вещь. Несмотря на слабый рост мировой экономики, нефть вернулась на уровень свыше 100 долларов к 2011 году и торговалась в диапазоне от 80 до чуть более 100 долларов до июня 2014 года. С тех пор она рухнула на 72% - это более глубокий обвал, чем это было с крахом Уолл Стрит. График цен на сырую нефть дает явственное ощущение метода "накачки и сброса", который Уолл Стрит превратил в вид искусства в прошлом. Представьте себе инвестиционные товарищества по номинальной цене в заявлениях клиентов, в то время как их цена рушилась в реальном мире; сфальсифицированные исследования, приведшие к краху доткомов, разгром на рынке акций в 4 триллиона долларов; и секьюритизацию токсичного мусора с рейтингом ААА, приведшую к краху субстандартной ипотеки, из-за чего прогорел рынок жилой недвижимости в США вместе со столетними фирмами на Уолл Стрит. Практически все, что делается на Уолл Стрит, является вариантом "накачки и сброса". И вот почему мы с особым подозрением относимся к изменениям цены на нефть. Американцы слишком мало знают о том, что реально происходило на Уолл Стрит перед кризисом 2008 года. Комиссия по расследованию финансового кризиса выпустила свой подробный окончательный доклад в январе 2011 года. Но к июлю 2013 года сенатор Шеррод Браун, председатель сенатского банковского подкомитета по финансовым учреждениям и защите потребителей, узнал, что банки с Уолл Стрит накопили необычайные объемы реальной сырой нефти, металлов и других товарных активов в период перед кризисом. Это стало совершенным шоком для Конгресса, несмотря на бесконечные слушания, проводившиеся в отношении кризиса. 23 июля 2013 года сенатор Браун открыл слушание по этому непрозрачному искажению законодательства о банках, сравнив сегодняшние банки Уолл Стрит с картелями Уолл Стрит, которые мертвой хваткой держали страну в начале 1900-х. Сенатор Браун отметил: "Общественность мало информируется и нет особых дебатов об огромной экспансии наших финансовых учреждений в новые области экономики. Частично это связано с тем, что наши регуляторы ведут себя менее, чем прозрачно, в отношении базовых фактов, в отношении их регуляторной философии и их планов на будущее в отношении этих организаций.

"Большая часть информации, которая у нас есть, была получена с помощью тщательного анализа заявлений компаний для Комиссии по ценным бумагам и биржам США, новостных сообщений и непосредственных бесед с представителями индустрии. Это также связано с тем, что эти учреждения являются настолько сложными, настолько трудными для понимания, настолько непрозрачными, что их невозможно полностью понять. Шесть крупнейших американских банковских холдинговых компаний имеют 14420 дочерних компаний, только 19 из которых являются традиционными банками.

"Их деятельность в области физических товаров не освещается в полном объеме или доступным для понимания образом. Она очень глубоко запрятана в различных дочерних компаниях, например, в их подразделениях по валютам с фиксированной доходностью или по сырьевым товарам, подразделениях по операциям с финансовыми активами и других направлениях бизнеса. Их конкретная деятельность не является прозрачной. Они не руководствуются прозрачностью каким бы то ни было образом. Они часто скрыты в мудреной обязательной отчетности.

"Налогоплательщики имеют право знать, что происходит и влиять на нашу финансовую систему, потому что налогоплательщики, как мы знаем, - это те, кого попросят снова спасти эти мега-банки, вероятно, в результате деятельности, которая не связана с банковскими операциями." Полученные данные на этих слушаниях были настолько тревожными, что постоянный подкомитет Сената США по расследованиям начал серьезное дознание. Подкомитет, который тогда возглавлял сенатор Карл Левин, провел двухдневные слушания по этому вопросу в ноябре 2014 года, которые включали 400-страничный доклад о приводящих в ужас результатах расследования. Особый интерес вызвали фантастические физические нефтяные активы, принадлежащие Morgan Stanley, организации, которую большинство людей считали инвестиционным банком, дающим рекомендации по слияниям и поглощениям, и розничной брокерской фирмой с ее более чем 15000 брокерами, консультирующими мам и пап и учреждения в отношении их портфелей ценных бумаг. Подкомитет Левина раскопал о Morgan Stanley следующее: Morgan Stanley приобрел огромные активы физической нефти, включая приобретение компании TransMontaigne, которая управляла почти 50 нефтяными объектами в Соединенных Штатах и в Канаде. Он также имел контрольный пакет акций компании Heidmar, которая "управляла флотом из 100 судов, доставляющих нефть по всему миру". Morgan Stanley также владеет Olco Petroleum, "которая производит нефтяные смеси, финансирует хранилища и управляет примерно 200 автозаправочными станциями в Канаде". В докладе выражалось также беспокойство в отношении того, во что превратился Morgan Stanley в результате этих полученных данных: "Одним из основных видов деятельности Morgan Stanley в отношении физической нефти было хранение огромного количества нефти в хранилищах, находящихся в Соединенных Штатах и за границей. Согласно Morgan Stanley, в одном только районе Нью-Йорка - Нью-Джерси - Коннектикута компания арендовала к 2011 году оборудование для хранения нефти с общим объемом 8,2 миллионов баррелей, увеличив его до 9,1 миллионов баррелей в 2012 году и затем уменьшив до 7,7 миллионов баррелей в 2013 году. Morgan Stanley также имеет хранилища в Европе и Азии. Согласно Федеральной резервной системе, к 2012 году Morgan Stanley имел "краткосрочную аренду на более чем 100 резервуарных парков с общей вместимостью хранилищ в 58 миллионов баррелей по всему миру"." Просто вдумайтесь в это. Имея производные финансовые инструменты и хранилища для физической нефти вместимостью в 58 миллионов баррелей, не так уж и трудно манипулировать нефтяным рынком. Подкомитет раздобыл служебную записку ФРС от 2011 года, в которой признается, что ФРС знала, в какого разросшегося промышленного спрута превратился Morgan Stanley, хотя ФРС и предоставила ему статус банковского холдинга во время кризиса 2008 года и закачала в него в общей сложности 2 триллиона долларов в виде займов под проценты ниже учетной ставки, чтобы помочь ему пережить кризис. В служебной записке ФРС сказано, что Morgan Stanley "контролирует "вертикально интегрированную модель", охватывающую добычу сырой нефти, нефтеперегонку, хранение, наземный и водный транспорт, а также оптовые и розничные продажи". Согласно данным подкомитета, Morgan Stanley "использовал свои хранилища, чтобы создать товарно-производственные запасы с миллионами баррелей различных сортов нефти". Morgan Stanley не был единственным мега-банком с Уолл Стрит, выделенным в докладе. Среди многочисленных установленных фактов были приведены следующие: "Новые системные риски. Из-за своей работы с физическими сырьевыми товарами Goldman, JPMorgan и Morgan Stanley взяли на себя возросшие финансовые, операционные риски и риск катастрофического события, столкнулись с обвинениями в недобросовестных торговых преимуществах, конфликтах интересов и манипулировании рынком, а также с усилившимися проблемами в связи с тем, что они слишком большие, чтобы ими управлять или их регулировать, введя новые системные риски в финансовую систему США.

"Неэффективные предельные размеры. Разумные предосторожности, ограничивающие размер деятельности в области физических сырьевых товаров, отягощены исключениями и применяются несогласованным, непоследовательным и неэффективным образом, позволяя, например, JPMorgan обладать физическими сырьевыми товарами рыночной стоимостью 17,4 миллиардов долларов - почти 12% от его базового капитала - одновременно рассчитывая рыночную стоимость его физических сырьевых товаров в целях выполнения требования ФРС о предельных размерах всего в 6,6 миллиардов долларов." На другом слушании 15 января 2014 года Норман Бэй, директор Отдела по исполнению законодательства в Федеральной комиссии по регулированию в области энергетики (ФКРЭ), объяснил, как может происходить манипулирование товарными рынками: "Основным моментом, необходимым для понимания многих наших случаев манипулирования, является то, что финансовые рынки и рынки физических энергоресурсов взаимосвязаны... манипуляторы могут использовать физические торги (или другие энергетические сделки, влияющие на физические цены), чтобы двигать цены таким образом, который выгоден для их общей финансовой позиции. Одним полезным способом рассмотрения манипуляции является то, что физическая сделка является "инструментом", используемым для "воздействия" на реальную цену... Целью использования инструмента для воздействия на реальную цену является повышение или понижение этой цены таким образом, что это увеличивает ценность "получающей выгоду позиции" (такой как финансовое право на передачу - Financial Transmission Right или продукт FTR на энергетических рынках, своп-операция, фьючерсный контракт или другие производные финансовые инструменты).

"Увеличение ценности получающей выгоду позиции является целью или мотивом манипулирования. Манипулятор может потерять деньги на своих реальных торгах, но схема является прибыльной, так как финансовые позиции получают выгоду больше ожидаемых реальных убытков." Мега-банки с Уолл Стрит могут использовать заемный капитал в нефтеторговле на рынке фьючерсных сделок в соотношении 95:1 или выше. Как правило, от крупных нефтяных спекулянтов на основных биржах товарных фьючерсов требуется маржа в 5 процентов или меньше. Если вы знаете направление цен, то вы можете быстро заработать много денег, используя очень мало собственного капитала вашей фирмы. А если вы также владеете физическими товарами, то вы можете назвать себя настоящим хеджером и избегать правил, предназначенных для сдерживания рискованной или манипулятивной торговли. Morgan Stanley сократил свои нефтяные активы и емкость хранилищ в последние годы. Сколько их осталось, точно не известно. В пресс-релизе от 2 ноября 2015 года Morgan Stanley объявил, что завершил продажу структурного подразделения Global Oil Merchanting своего товарного филиала Castleton Commodities International LLC. Однако финансовые условия не раскрывались, а "Файнэншл Таймс" сообщила, что его активы в Heidmar не входили в сделку. Федеральная резервная система, единственный регулятор банковских холдингов в Соединенных Штатах, знала как минимум с 2009 года, что мега-банки с Уолл Стрит накапливали огромные позиции в физических товарах. Именно в тот год телепрограмма "60 минут" сообщила, что у Morgan Stanley есть емкости для хранения и содержания 20 миллионов баррелей нефти, и что Goldman Sachs приобрел доли в компаниях, которые владеют терминалами с нефтехранилищами - в то время как нефтяные аналитики обеих фирм делали публичные заявления, что нефть достигнет 150 долларов и 200 долларов за баррель, соответственно. Теперь, когда Morgan Stanley избавился от своих значительных нефтяных рисков, его аналитики запели по-другому. Ранее в этом месяце, 11 января, "Блумберг Ньюс" сообщила, что Morgan Stanley прогнозирует, что "Нефть чрезвычайно связана с заемными долларами" и ее цена может потенциально упасть до 20 долларов." |